超导电动高速磁浮列车产业链及概念股的投资分析报告,结合技术原理、产业现状及市场前景进行综合研判,供投资决策参考:

一、技术核心与产业价值

1. 超导磁浮技术原理

采用高温超导材料(如钇钡铜氧YBCO),在液氮温区(-196℃)实现零电阻和迈斯纳效应(抗磁性),通过车载超导线圈与轨道磁体形成悬浮力和推进力,时速可达600km/h以上。

2. 产业变革意义

- 能耗比传统高铁低30%(无摩擦阻力)

- 建设成本较地铁低20%(高架桥占比更高)

- 运能提升3倍(最小发车间隔降至15秒)

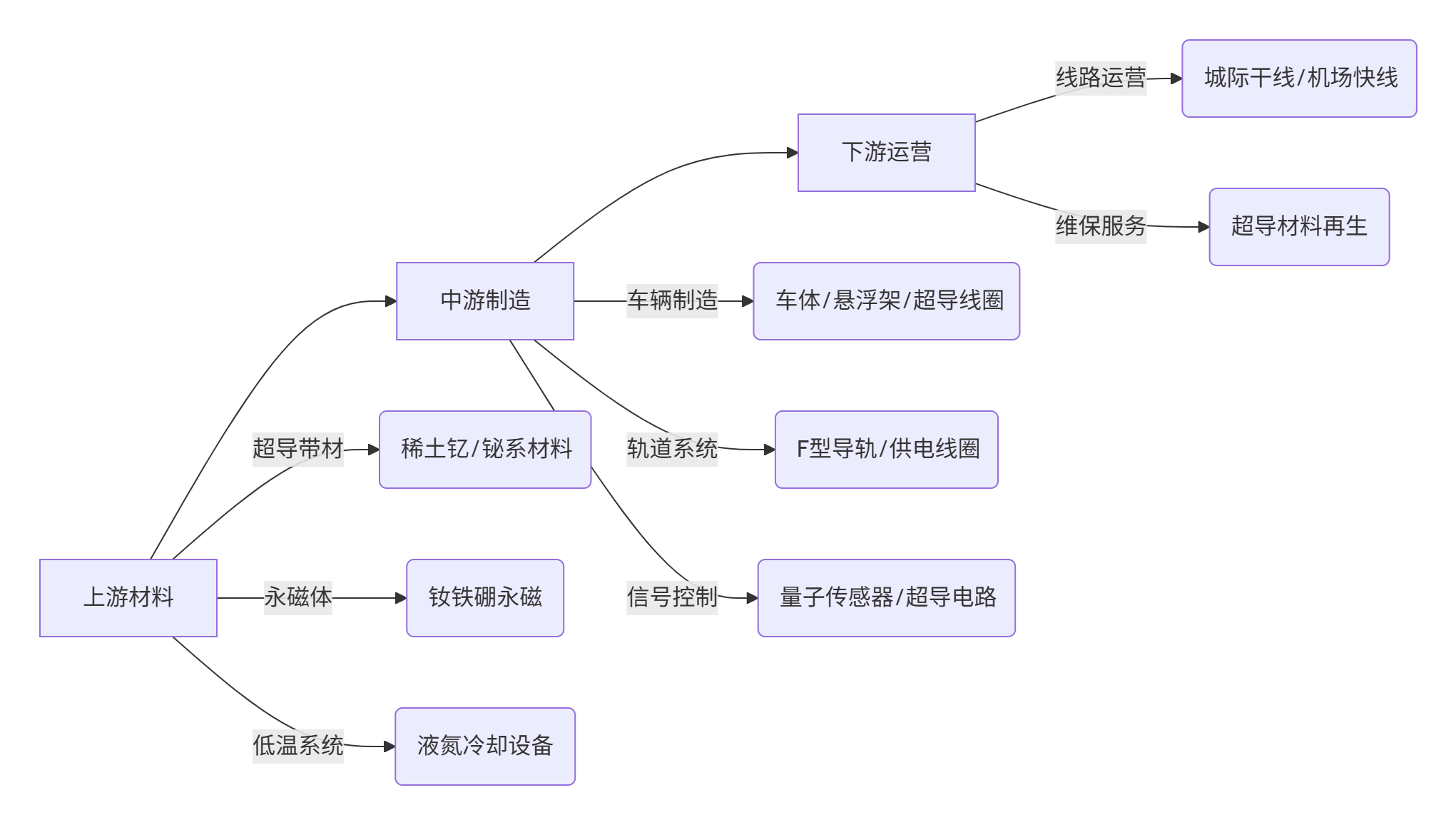

二、产业链全景图谱及核心环节

关键突破点:国产超导带材成本(当前¥800/米 vs 日本¥500/米)

三、核心概念股深度解析

| 领域 | 上市公司 | 业务关联度 | 技术壁垒 |

|---|---|---|---|

| 超导材料 | 联创光电(600363) | 高温超导带材量产(产能10万米/年) | 涂层导体技术专利(临界电流≥300A) |

| 西部超导(688122) | 航空级超导磁体(可转化列车悬浮系统) | 钛合金基带材料市占率70% | |

| 永磁体 | 中科三环(000970) | 钕铁硼磁体供货日立/德国磁浮项目 | 晶界扩散技术(磁能积+15%) |

| 车辆制造 | 中国中车(601766) | 600km/h磁浮样车已完成路试 | 全自主知识产权悬浮控制系统 |

| 轨道基建 | 中国铁建(601186) | 参与成都磁浮示范线建设 | 毫米级轨道平顺性控制技术 |

| 信号系统 | 交控科技(688015) | 量子磁传感器开发中 | 抗磁干扰算法(误差<0.1高斯) |

四、政策驱动与市场空间

1. 国家级规划

- 《交通强国建设纲要》:2025年前建成3条磁浮示范线(沪杭、成渝、广深)

- 超导材料纳入”新材料创新发展指南”(补贴强度30%)

2. 市场测算

pie

title 2028年磁浮产业链市场规模(预测)

“车辆制造” : 380亿

“轨道建设” : 520亿

“超导材料” : 150亿

“运营维护” : 200亿注:按每公里建设成本2.5亿元,规划总里程1000公里测算

五、投资策略建议

1. 短期布局(1-2年)

- 材料端:关注联创光电超导带材良率提升(当前75%→目标90%)

- 基建端:把握成都试验线二期招标(2025Q4启动,规模¥80亿)

2. 中长期赛道(3-5年)

- 磁浮车辆制造份额集中化(CR3预计达85%,中车系占主导)

- 液氮冷却系统国产替代(当前进口依赖度60%)

3. 风险预警

- ⚠️技术迭代:日本町田实验室已实现无液氮冷却超导体(成本降40%)

- ⚠️政策波动:地方债务压力或导致示范线建设延期

六、核心催化事件追踪

- 上海-杭州磁浮线环评公示(预计2026年开工)

- 西部超导车载磁体2024年底定型测试

- 德国Transrapid技术专利到期(2025年3月)

投资格言:超导磁浮赛道需把握“材料突破→工程验证→商业运营”三阶段跃迁,当前处于产业爆发前夜,建议采取金字塔型分批建仓策略。

本报告数据截至2025年7月,最新进展需密切关注示范线建设进度及超导材料成本下降曲线。超导技术革命将重构万亿级轨道交通市场,头部企业或现十年十倍成长空间。